Het boek van Thomas Piketty Het kapitaal in de 21ste eeuw is terecht met gejuich ontvangen: het levert een monumentale basis aan gegevens over de geschiedenis van het kapitalisme en biedt aan iedere econoom de nodige ingrediënten om die op middellange en lange termijn te bestuderen. Hij plaatst zich daarmee in de traditie van auteurs als Angus Maddison (1) en Pierre Villa (2). We moeten hem ook erkentelijk zijn voor zijn streven om deze gegevens vrij beschikbaar te stellen (3).

Je vindt in dit werk gegevens over de ongelijkheid over de hele wereld, en het is niet overdreven om te stellen dat het ‘Piketty-netwerk’ (vooral Anthony Atkinson en Emmanuel Saez) een groot deel van de argumenten van de jongste maatschappelijke bewegingen (Occupy Wall Street, indignados, et cetera) heeft aangedragen en zelfs een van hun slogans ‘Wij zijn de 99%’ heeft geïnspireerd.

Mijn commentaar hieronder zal echter kritisch van aard zijn, omdat het theoretisch kader dat Piketty gebruikt het niet haalt bij het hoge niveau van de rijkdom van zijn gegevens. Om dat te laten zien moeten we allereerst de twee hoofdwetten van het kapitalisme onderzoeken, waarvan Piketty zich bij de interpretatie van zijn gegevens bedient. De leidraad bij dit onderzoek is de wijze waarop Piketty twee definities van kapitaal op onsamenhangende manier door elkaar haalt: kapitaal als ‘productiefactor’ en als totaliteit van ‘trekkingsrechten’ op inkomen.

Eerste hoofdwet van het kapitalisme: het aandeel in de winst

Deze eerste wet relateert het aandeel van het inkomen uit kapitaal a aan het gemiddelde rendement op kapitaal r en de verhouding kapitaal-inkomen C/R die Piketty ook schrijft als ß. Dit schrijf je dus als: a = r.ß.

Piketty zegt zelf dat dit niet echt een wet is, maar een boekhoudkundig verband. Omdat een boekhoudkundig verband per definitie altijd waar is, ontbreekt elk theoretisch kader om te bepalen op welke manier men het leest, dat wil zeggen om er een gevoel van causaliteit in te leggen. A priori lijkt het meer voor de hand hem in omgekeerde zin te schrijven als een definitie van het rendement op kapitaal, dat wil zeggen de winstvoet. Het zou de winst relateren aan het kapitaal en zou worden geschreven als r = a/ß. Zo doet de marxistische theorie het (overigens net als de klassieken van de politieke economie): de hoeveelheid winst hangt af van de uitbuitingsgraad en wordt vervolgens aan het kapitaal gerelateerd om de winstvoet te bepalen. In de formule r = a/ß is het winstaandeel a een goede indicator van de uitbuitingsgraad, en komt ß of C/R overeen met wat Marx de organische samenstelling van het kapitaal noemt. In het kort werkt het kapitaal, zelfs (en vooral?) in de 21ste eeuw zo: de kapitalisten proberen de winstvoet te maximaliseren door zoveel mogelijk betaalde arbeid te exploiteren, en te vermijden dat het geaccumuleerde kapitaal te zwaar op de rentabiliteit van het kapitaal drukt. Het lijkt in ieder geval redelijk om aan te nemen dat de winstvoet van het kapitaal een gevolg van het productieproces is, en niet een gegeven van buitenaf, een soort gegarandeerde winstvoet die je op het kapitaal zou kunnen toepassen. Dat zou een absurde voorstelling van zaken zijn, omdat het dan zou volstaan om kapitaal te accumuleren om er extra winst uit te halen.

De omdraaiing die Piketty maakt is dus in theoretisch opzicht problematisch, ook al is iedereen in beginsel vrij om een boekhoudkundig verband in de ene of in de andere richting te schrijven. Het winstaandeel is beslist een belangrijke variabele bij het bepalen van ongelijkheden, wat tenslotte het onderwerp van de studie van Piketty is. Maar de schrijfwijze van zijn eerste ‘wet’ suggereert dat dit deel van de winst afhangt van de ontwikkeling van de winstvoet r en van de kapitaal-omzetverhouding ß. Maar als dat zo is, waarom zou je de rendementsvoet van het kapitaal dan anders definiëren dan door de winst met het ingezette kapitaal te vergelijken? Je loopt het gevaar in een cirkel rond te draaien: als r wordt berekend uitgaande van a kun je niet a berekenen uitgaande van r, en nog minder er een ‘hoofdwet van het kapitalisme’ op baseren.

Als Piketty achterstevoren redeneert doet hij dat om een duidelijke reden: terwijl hij de maatschappelijke verhouding weergeeft die een kleine maatschappelijke laag in staat stelt om zich een steeds groter deel van het nationaal inkomen toe te eigenen, ziet hij er in de praktijk vanaf om de maatschappelijke factoren in deze voortdurende strijd om de verdeling van de rijkdom een wezenlijke rol te geven. Wel onderstreept Piketty dat ‘deze opwaartse trend [de groei van het aandeel van het kapitaal] niet alleen verenigbaar is met een substitutie-elasticiteit groter dan een, maar ook met een verbetering in de laatste decennia van de onderhandelingskracht van het kapitaal tegenover de arbeid’ (pagina 351 van de Franse uitgave).

`Hij zou er daarom voor hebben kunnen kiezen om twee soorten verklaringen te combineren: een technologische uitleg (‘substitutie-elasticiteit groter dan een’) en een maatschappelijke verklaring (‘verbeterde onderhandelingspositie van het kapitaal’). Maar alle theoretisch georiënteerde ontwikkelingen zijn eigenlijk gebaseerd op een puur technologische lezing die alleen past in een neoklassiek kader waarin r niet het gevolg maar een eigenschap van het kapitaal is: de marginale productiviteit.

Welke bepaling van het kapitaal?

Piketty definieert kapitaal als ‘het geheel van niet-menselijke activa die eigendom kunnen zijn en op een markt kunnen worden verhandeld.’ Deze zeer ruime definitie omvat ‘ook al het onroerend goed (gebouwen, huizen) gebruikt voor huisvesting, en professioneel en financieel kapitaal (gebouwen, apparatuur, machines, patenten, enzovoort) in gebruik bij bedrijven en overheden’ (p. 82). Kortom, zoals Piketty zegt ‘om de uiteenzetting te vereenvoudigen zullen we de woorden 'kapitaal’ en ‘vermogen’ als exacte synoniemen gebruiken’. Deze keus vereenvoudigt misschien de uiteenzetting, maar introduceert wel een blijvende theoretische vaagheid.

Om dit te laten zien, beginnen we met een soort van ‘statistisch onderzoek’ naar deze eerste ‘hoofdwet’, om een centraal probleem dat betrekking heeft op de wijze van waardevermeerdering toe te lichten. Voor de eenvoud bekijken we het geval van Frankrijk over de periode 1978-2010 waarvoor gegevens over vermogen (4) en vaste activa (5) beschikbaar zijn bij INSEE (het Franse equivalent van het CBS). Ze kunnen worden gebruikt om verschillende schattingen van het kapitaal te maken. Er zijn verscheidene definities mogelijk: aan de kant van het vermogen kunnen we de hele economie bekijken of alleen de niet-financiële sector. Op elk van deze gebieden kiezen we ervoor om alleen de niet-financiële activa in ogenschouw te nemen, dat zijn immers de enige die ‘productief’ zijn. Er kan nog een verder onderscheid worden gemaakt, waarbij je de ‘niet-productieve activa’ al dan niet meetelt, activa die hoofdzakelijk bestaan uit bebouwde ondergrond en worden aangeduid als ‘terreinen’. Dit leidt tot vier definities van kapitaal: A niet-financiële activa van de nationale economie Ap niet-financiële activa van de nationale economie met uitzondering van terreinen AE niet-financiële activa van niet-financiële vennootschappen AEP niet-financiële activa van niet-financiële vennootschappen met uitzondering van terreinen

Deze metingen van het kapitaal verschillen van de definitie van ‘kapitaal’ van Piketty, maar het is nou juist het effect van deze verschillen (waar we nog op terugkomen) dat we moeten zien vast te stellen. Deze vier schattingen zullen we vervolgens vergelijken met het BBP (Bruto Binnenlands Product) – wat een acceptabele benadering is van het nationaal inkomen zoals Piketty het definieert – en vergeleken met de overeenkomstige reeks die Piketty gevonden heeft, waar hij het privé-kapitaal vergelijkt met het nationaal inkomen (grafiek 5.3 van zijn boek).

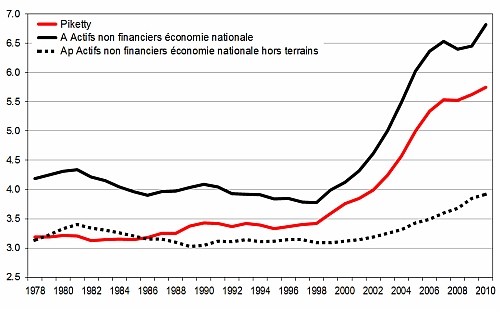

Tussen 1978 en 2012 is onze waarde A, de meest algemene, ongeveer 4 tot 7 keer zo groot als het BBP. Deze orde van grootte is vergelijkbaar het de resultaten van Piketty: de lijn ‘A’ ligt redelijk dicht bij de lijn ‘Piketty’ (grafiek 1). Maar dit is al veel minder het geval als men de laatste vergelijkt met de lijn ‘Ap’ die de terreinen uit de definitie van de niet-financiële activa van de nationale economie weglaat.

Grafiek 1. Verhouding kapitaal/inkomen voor de hele economie

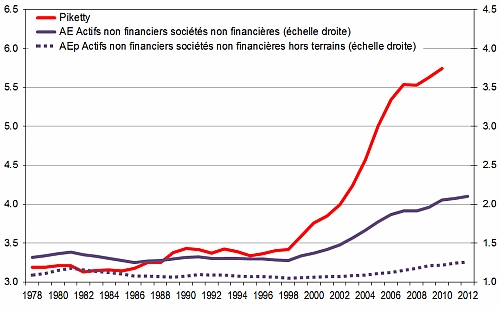

De tweede keer vergelijken we de lijn ‘Piketty’ met lijnen die alleen gebaseerd zijn op de niet-financiële instellingen, wat een schaalverandering laat zien. Tot 1998 liggen de curven ‘Piketty’ en ‘AE’ vlak naast elkaar, maar daarna lopen ze uit elkaar, waarbij de lijn ‘Piketty’ veel sneller stijgt. Als we tot slot de grondwaarde aftrekken, varieert de lijn ‘AEp’ slechts binnen een zeer nauwe marge ten opzichte van de voorgaande jaren (grafiek 2).

Grafiek 2, Verhouding kapitaal/inkomen voor niet-financiële instellingen

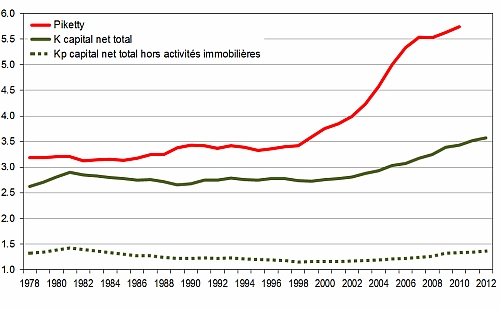

Voor een derde poging gebruiken we de kapitaalreeks van het INSEE tegen lopende prijzen. We onderscheiden het totale kapitaal K en het kapitaal Kp, dat we verkrijgen door de bedrijfstak ‘onroerend goed’ uit te sluiten. Het beeld lijkt op het vorige: de lijn ‘K’ stijgt vanaf 2000 maar veel minder dan de lijn ‘Piketty’, terwijl de lijn ‘Kp’ binnen een nauwe band blijft. (grafiek 3).

Grafiek 3 Verhouding kapitaal/inkomen voor het vaste kapitaal

De verschillen tussen deze indicatoren komen voor een deel voort uit de waarderingsmethode van het kapitaal (6) en door veranderingen in de grondprijzen. Hier (7) staat een resultaat dat ik in een eerder artikel besprak. Ik toonde op het gebied van niet-financiële vennootschappen aan dat het totale kapitaal en kapitaal ‘zonder terreinen’ aan het eind van de jaren 1990 uit elkaar gingen lopen. In de periode 1998-2008, werd de waarde van niet-productieve activa (terreinen) 4,7 keer zo hoog, terwijl die van productieve activa (vaste activa exclusief terreinen) 1,7 keer zo hoog werd waarbij het kapitaal ‘zonder terreinen’ zich min of meer in lijn beweegt met de bruto toegevoegde waarde (grafiek 4 ).

Grafiek 4 Toegevoegde waarde en kapitaal

Deze verschillen in de berekening van het kapitaal zien we terug in de schatting van de winstvoet. We berekenen de winstvoet door Hoofdwet no. 1 om te draaien en hem te beschouwen als de verhouding tussen winstaandeel en de verhouding kapitaal/BBP. Beide berekeningen, gebaseerd op de grootheden Kp (kapitaal van de hele economie zonder vastgoedactiviteit) en AEp (niet-financiële activa behalve ‘terreinen’ van de niet-financiële instellingen), leiden tot een vergelijkbaar profiel. We zien een sterke groei tussen 1982 en 1989 en een minder snelle groei tot 1998, met daarna een neergaande trend die zich duidelijk versnelt met het begin van de crisis (grafiek 5). Grafiek 5. Drie berekeningen van de winstvoet

In tegenstelling daarmee leidt de curve ‘volgens Piketty’ vanaf 1998 tot een dramatische daling van de winstvoet. Hij zou zelfs al in 2005 een niveau hebben bereikt dat lager ligt dan dat van de vroege jaren 1980. Deze lezing van de dynamiek van het Franse kapitalisme is in werkelijkheid een kunstmatige, gebaseerd op de opgeblazen waarde van het kapitaal.

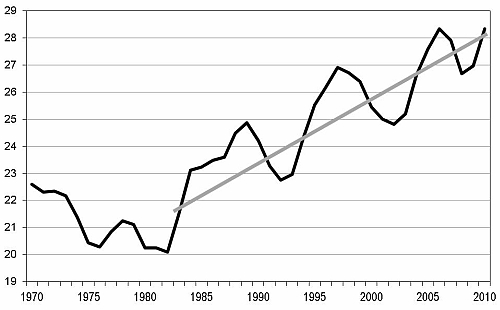

Substitutie van kapitaal en arbeid en verlaging van het loonaandeel

Deze (wat vervelende) statistische omweg dient ertoe om de gevolgen van de verdeling van winst en loon voor de interpretatie te benadrukken. De door Piketty geproduceerde gegevens laten zien dat de trend naar een vergroting van het aandeel van de winst vanaf het begin van de jaren 1980 heel duidelijk is in de zogeheten ontwikkelde landen (grafiek 6). In het schema van Piketty komt deze opwaartse trend in het aandeel van de winst ofwel door een verhoging van de winstvoet r, of door een vergroting van de verhouding kapitaal/inkomen s, zodat dit niet direct van de lonen afhankelijk is.

Grafiek 6. Het aandeel van het kapitaal in de rijke landen, 1970-2010

Maar een daling van het loonaandeel is precies hetzelfde (is dit misschien een nieuwe ‘hoofdwet’ van het kapitalisme?) als een loongroei die kleiner is dan de groei van de arbeidsproductiviteit. Voor Piketty betekent een verlaging van het aandeel van de lonen daarentegen een substitutie van arbeid door kapitaal. Hier zien we een oude redenering die op het volgende neerkomt: als de productie meer kapitaal en minder arbeid gebruikt, is het logisch – als je kapitaal en arbeid als ‘productiefactoren’ beschouwt – dat het aandeel van het kapitaal groter wordt. In werkelijkheid klopt dit alleen als de elasticiteit van deze substitutie groter dan een is, en dat is de uitleg die Piketty voorstaat.

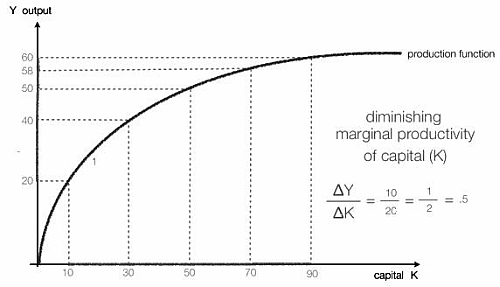

Toch is er een eenvoudiger verklaring die je zo kunt samenvatten: het werkloosheidscijfer weegt door op de krachtsverhouding tussen kapitaal en arbeid, zodanig dat het loon minder snel stijgt dan de arbeidsproductiviteit, wat leidt tot een verkleining van het loonaandeel. Alle mainstream-economen proberen deze maatschappelijke verklaring te laten verdwijnen achter een technologische verklaring (8). En Piketty treedt in hun voetsporen. Op een presentatie (9) vatte hij zijn model onlangs zo samen: ‘De vraag of een toename van ß ook leidt tot een groei van het aandeel van het kapitaal a = ß.r hangt af van de elasticiteit van de substitutie [van kapitaal voor arbeid]: als s > 1, is de daling van r = Fk minder dan de groei van ß, zodat a = ß.r toeneemt. Dat is precies wat er sinds de jaren 1970-1980 is gebeurd.’ Maar het symbool Fk staat voor de marginale productiviteit van het kapitaal. De formule r = Fk betekent dat de winstvoet gelijk is aan deze marginale productiviteit van het kapitaal (gedefinieerd in fysieke grootheden), dat wil zeggen dat het een ‘technische’ eigenschap van het (aandelen)kapitaal is, het 'rendement'.

Maar nu hij zijn Hoofdwet Nr. 1 op die manier aanpast aan het neoklassieke riedeltje, introduceert Piketty extra verwarring. Deze boekhoudkundige relatie die hij tot ‘wet’ verheft, heeft in feite betrekking op grootheden die in waarde gemeten wordt, dus in euro's, terwijl de neoklassieke theorie volumematen gebruikt. De overgang tussen die twee wordt niet bewaakt en dat is ook theoretisch en empirisch niet mogelijk vanwege eenzijdige en niet eenduidige schattingen van het kapitaal.

Piketty geeft ook geen argument voor zijn stelling dat een substitutie-elasticiteit groter dan 1 de voortdurende daling van het loonaandeel kan verklaren. Hij stelt dat ‘op basis van historische gegevens, we een elasticiteit tussen 1,3 en 1,6 kunnen schatten’ (P.350) en verwijst op dit punt naar de technische bijlage. Je zou verwachten hier verwijzingen aan te treffen naar studies die dit resultaat verklaren, maar dit is niet het geval omdat Piketty zich beperkt tot de uitleg dat ‘rekening houdend met de variaties van het aandeel van het kapitaal die in de 20ste eeuw zijn waargenomen, en met de groei in de rijke landen in de periode 1970-2010, waaruit men kan concluderen dat deze veranderingen correct kunnen worden verklaard uit een substitutie-elasticiteit van iets boven de 1 (normaal tussen 1,3 en 1,6)’. Het theoretische model is consistent met een grotere elasticiteit tussen 1,3 en 1,6, maar deze eigenschap is nergens door bewezen en de theorie blijft een hypothese.

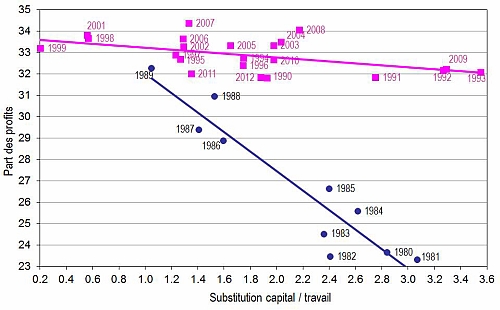

In werkelijkheid is er geen verband tussen de mate van substitutie van arbeid door kapitaal (gemeten door de verandering van het kapitaal per hoofd van de bevolking) (10) en het aandeel in de winst. Hele legers neoklassieke economen zijn er op dit punt niet in geslaagd duidelijke resultaten te produceren. Dat was ook een onmogelijke taak, zoals blijkt uit grafiek 7: het verband tussen het substitutietempo van kapitaal en arbeid en het aandeel van de winst is te verwaarlozen. Hij gaat in de jaren 1980 zelfs in de ‘verkeerde’ richting: in deze periode is het aandeel van de winst sterk gegroeid, terwijl het tempo van de substitutie van arbeid door kapitaal op gelijke wijze doorliep.

Grafiek 7: Substitutie van arbeid door kapitaal en winstaandeel

De tweede hoofdwet van het kapitalisme: de verhouding kapitaal/inkomen

Deze wet zegt dat de verhouding kapitaal/inkomen ß afhankelijk is van de spaarquote s en de groeisnelheid g. Het gaat om een wet ‘die alleen op lange termijn geldig is.’: als een land een gedeelte s van zijn inkomen permanent spaart en als de groeivoet van zijn nationaal inkomen permanent g is, dan nadert de verhouding kapitaal/inkomen steeds meer tot ß = s/g en stabiliseert zich dan op dat niveau. (p. 265). Dit is waar, onder voorwaarde dat de spaarquote en de groeisnelheid gegeven en constant zijn. Maar deze stelling snijdt geen hout omdat Piketty weer andersom redeneert: waarom het kapitaal vergroten als de groeivoet op voorhand gegeven is? En kan deze groeivoet als onafhankelijk van de grootte van het kapitaal worden gezien? De uitvinders van deze ‘hoofdwet’, Harrod (11) en Domar (12), die door Piketty geciteerd worden, redeneerden anders, omdat zij probeerden een basis te leggen voor een theorie van de groei. Zij schrijven de relatie dus andersom dan Piketty doet: g = s/ß. En ook dit is logisch: de groeivoet g hangt af van twee dingen: de neiging van de economie om te investeren s en de kapitaalcoëfficiënt ß.

Het bewijs is eenvoudig: noem het kapitaal K en het product Y, en neem aan dat alle besparingen zijn behouden, dan krijgen we s = ??/Y. Als ß = K/Y constant is, dan is ook ß = ?K/?Y en volgt eenvoudig dat g = ?Y/Y is gelijk aan (?K/Y)/(?K/?Y) is g = s/ß. Quod erat demonstrandum (hetgeen bewezen moest worden).

Het belangrijkste punt dat moet worden vastgesteld is dat deze relatie alleen kan worden bewezen als je aanneemt dat ß constant is, terwijl Piketty deze ‘hoofdwet’ gebruikt om de variaties van ß te bestuderen.

Dat deze relatie alleen op de middellange termijn kan worden gebruikt is vrij duidelijk, omdat ß in elke recessie een negatieve waarde zou hebben, wanneer g negatief wordt. Deze hoofdwet kan dus alleen worden gebruikt om verschillende periodes voor een enkel land te vergelijken, of verschillende landen in dezelfde periode. In de al genoemde presentatie van zijn boek geeft Piketty een rekenvoorbeeld om twee periodes te vergelijken. In de eerste hebben we s = 10%, g = 3% en is dus ß = 300%. Gedurende de tweede periode, blijft de spaarquote s op 10%, maar daalt de groeivoet g tot 1,5%, zodat de kapitaal/inkomensverhouding ß verdubbelt en nu 600% is. En Piketty concludeert daaruit: ‘Het kapitaal is terug omdat de lage groei terug is’ (capital is back because low growth is back). Het is duidelijk dat de oorzaak van groei naar kapitaal loopt, maar ook dit schema is niet zinvol: als hetzelfde investeringsniveau tot een lagere groei leidt, betekent dit dat het kapitaal aan effectiviteit heeft ingeboet, dat wil zeggen dat dezelfde investering tot minder extra product leidt. De verhouding kapitaal/product kan niet uit de groei worden afgeleid, maar omgekeerd.

Als de wet in kwestie op de periode 1970-2010 wordt toegepast, krijgen we uit de gegevens van Piketty (tabel 5.1) de uitsplitsing in tabel 1 hieronder. Je kunt zien dat Duitsland en Frankrijk relatief dicht bij elkaar liggen. Daarbij steken de Verenigde Staten af: een grotere groei met minder besparingen en, daardoor, een kapitaalcoëfficiënt ß van minder dan de helft van de andere landen. Met andere woorden, het kapitaal zou twee keer zo effectief zijn in de Verenigde Staten als in Duitsland of Frankrijk.

Tabel 1: Berekening van ß

Als we kijken naar de gegevens van de Europese Commissie (13), zijn de resultaten echter heel anders: wel is de kapitaal/productieverhouding in de Verenigde Staten lager, maar in veel mindere mate (zie kolom ß* in de bovenstaande tabel en Grafiek 8 hieronder). Met andere woorden, de tweede hoofdwet werkt niet, uitgaande van directe bronnen, wat vermoedelijk komt door onnauwkeurigheden in de meting van het kapitaal en kapitaalaccumulatie via de coëfficiënt s.

Grafiek 8: Verhouding kapitaal/inkomen

Welke analyse van de ontwikkeling van het kapitalisme?

Het kapitalisme is zit al vijf jaar in een ernstige crisis. Het is dus legitiem om te vragen of het theoretische apparaat van Piketty het mogelijk maakt er een bruikbare verklaring voor te geven, en deze te plaatsen in een perspectief op de langere termijn, het totaal van de afgelopen drie decennia, namelijk de neoliberale fase van het kapitalisme.

Dat is niet het geval omdat de twee ‘wetten’ die Piketty van stal haalt alleen kunnen leiden tot vooral beschrijvende periodiseringen. Er bestaat echter een uitgebreide literatuur over de ‘lange cycli’ of de ‘lange golven’ van het kapitalisme, maar die gebruikt hij niet.

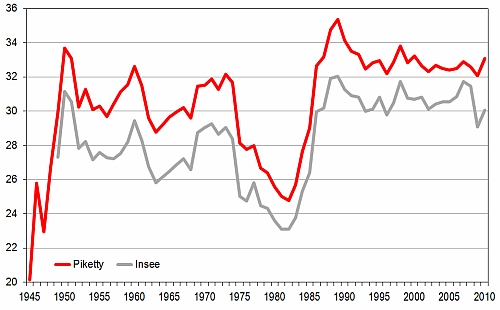

Bij gebrek aan theoretisch kader zijn zijn periodiseringen overigens onzeker. Dat is vooral duidelijk in het geval van Frankrijk na de Tweede Wereldoorlog. Piketty zegt het volgende over de ontwikkeling van het winstaandeel: ‘De verdeling winst-loon heeft sinds de Tweede Wereldoorlog drie duidelijk verschillende fasen doorlopen, met een sterke groei van de winst van 1945 tot 1968, daarna een uitgesproken grote daling van de winst tussen 1968 en 1983, en tenslotte een heel sterk herstel vanaf 1983 met een stabilisatie na 1990.’ (pp.357-358).

Je hoeft maar naar grafiek 9 te kijken om te zien dat dit commentaar niet overeenkomt met de geschiedenis van het Franse kapitalisme. We hebben de overeenkomstige lijn van het INSEE er naast gezet om te zien of hij vergelijkbaar is met die van Piketty, wat het geval is. Om te beginnen is het fout om te schrijven dat er ‘een sterke groei van de winst van 1945 tot 1968’ is. De sterke stijging vindt plaats tussen 1945 en 1950; de periode 1950-1974 wordt daarna gekenmerkt door een winstaandeel dat rond de 31% schommelt, zonder duidelijke trend. Ten tweede is er ook niet een ‘uitgesproken grote daling van de winst tussen 1968 en 1983’ geweest. De daling begon met de recessie van 1974-1975, en het winstaandeel was juist op zijn hoogst tussen 1968 en 1974. Deze dubbele fout zegt veel over de risico's van een periodisering zonder theorie. Piketty wist de kwart eeuw van het Fordisme uit, die gekenmerkt wordt door een tamelijk constant aandeel in de winst, en maakt zijn uiteindelijke val met de recessie van het midden van de jaren 70 er los van.

Grafiek 9 Aandeel van de winst in de toegevoegde waarde van de ondernemingen

Meer fundamenteel houdt Piketty geen rekening met een verklaring uit de historische ontwikkeling van de arbeidsproductiviteit. De dynamiek van het kapitalisme is echter gebaseerd op het vermogen om de productiviteit te vergroten. Weliswaar lijkt de arbeidsproductiviteit een component van de groeivoet te zijn, maar die laatste is in de praktijk een exogene variabele, zodat de ontwikkeling van de productiviteit als een gegeven wordt beschouwd dat onafhankelijk is van de accumulatie van het kapitaal.

Zijn poging tot voorspellen laat het zien: Piketty laat het erbij om voor 2010 een groei van 1,2% voor de rijkste landen en van 5% voor de andere te poneren (p.166). Hij past daarna zijn tweede wet toe om de verhouding kapitaal/winst te berekenen die hoort bij een gemiddelde spaarquote van 10%. Maar deze zuiver rekenkundige oefening wordt niet beïnvloed door enige factor die de productiviteit bepaalt, en nog minder door de houdbaarheid uit het ecologisch gezichtspunt van zulke groeivoeten.

Zoals Robert Boyer (14) opmerkt maakt deze oefening ‘de kwetsbaarheid van de theoretische grondslagen van het werk duidelijk’. In deze omstandigheden is het niet helemaal verwonderlijk dat je in het werk van Piketty niet de geringste verklaring van de huidige crisis aantreft. Hij relativeert zelf de rol van de toenemende ongelijkheid omdat ‘het wel heel ver zou gaan’ om die aan te wijzen als ‘de enige – of zelfs de voornaamste – oorzaak van de kredietcrisis van 2008 en meer in het algemeen van de chronische instabiliteit van het internationale financiële stelsel’ (p.471).

Conclusie: er ontbreekt een theorie van het kapitaal

Er zou nog andere kritiek kunnen worden gegeven, bijvoorbeeld over een zeer twijfelachtige interpretatie van Marx (15) of over de ongelijkheid r > g die in de conclusie als de ‘centrale tegenstelling van het kapitalisme’ wordt opgevoerd, namelijk dat behalve in bijzondere omstandigheden het rendement op het kapitaal groter zou zijn dan de groeivoet. Op dit punt verwijs ik naar Boyer (16), die zegt dat ‘de redenen waarom r groter is dan g, zijn óf triviaal en tautologisch, óf in termen van theorie ondeugdelijk.'

Een groot deel van de kritiek is te herleiden tot Piketty's definitie van kapitaal. We hebben gezien dat deze heel breed is en huisvesting, grond, apparatuur, financiële activa (obligaties, aandelen, etc.) en intellectuele eigendom omvat. Brando Milanovic (17) benadrukt dat deze definitie ‘dicht ligt bij wat vaak rijkdom (18) wordt genoemd’ en dat Piketty ‘het onderscheid verwerpt tussen rijkdom die uiteenvalt in ‘niet-productieve’ en ‘productieve’ activiteiten (…) Iedere activa die zijn eigenaar een rendement kan opleveren is kapitaal’.

Het hele probleem is eigenlijk dat deze definitie niet strookt met de neoklassieke theorie, die een fysieke omvang van het kapitaal nodig heeft. Vanuit dit oogpunt is het belangrijk dat Piketty niet heeft begrepen wat de kern is van het debat ‘tussen de twee Cambridges’, dat hij reduceert tot een controverse over de volatiliteit van de groei en dat volgens hem ‘er meer toe heeft bijgedragen het economisch denken te verduisteren dan te verhelderen’ (p.366). Deze fascinatie met de neoklassieke theorie, die Bernard Guerrien (19) al bij een ander boek van Piketty (20) was opgevallen, leidt tot een bijna volledige onwetendheid over de distributieconflicten.

De kern van de interpretatie van Piketty is in wezen mechanistisch en hangt, hoewel hij het ontkent, af van ‘de grillen van de technologie’ (p.370). Om een understatement van Boyer (21) te gebruiken, het is een ‘theorie die achterloopt op de rijkdom van de waarnemingen.’

Michel Husson 10/02/2014, vertaling Arend van de Poel voor Grenzeloos

- Zie het Maddison Project.

- Pierre Villa, Séries longues macroéconomiques.

- Alle gegevens zijn beschikbaar op webpagina Le capital au 21e siècle waar zich ook een grote technische bijlage bevindt.

- Insee, Comptes de patrimoine des secteurs institutionnels.

- Insee, Capital fixe et consommation de capital fixe.

- Michel Husson, « Un essai de mesure de la ponction actionnariale », note hussonet n°63, 7 novembre 2013.

- Michel Husson, « Quand la spéculation immobilière fait chuter le taux de profit » note hussonet n°33, juillet 2011.

- Zie Michel Husson, « Le partage de la valeur ajoutée en Europe », La Revue de l’Ires n°64, 2010.

- Thomas Piketty, « Capital in the 21st century », presentatie, Keulen, Décembre 2013.

- Bron: Ameco. Reeks Netto aandelenkapitaal per werknemer tegen prijzen van 2005.

- Roy F. Harrod (1939) An Essay in Dynamic Theory, Economic Journal vol.49 (193).

- Evsey D. Domar (1947) Expansion and Employment, The American Economic Review, vol.37(1).

- Gebaseerd op gegevens uit de Ameco-database van de Europese Commissie, reeks van de verhouding kapitaal/productie (Net capital stock per unit of gross domestic product at constant market prices).

- Robert Boyer, « Thomas Piketty, Le capital au XXIe siècle », Revue de la Régulation n°14, 2013.

- Zie op dit punt Jean-Paul Petit: « A propos du Capital au XXIe siècle », Inprecor n°599-600, 2013. Ter vergelijking moet u kennisnemen van een veel minder meegaand standpunt van de marxist François Chesnais in zijn « Réflexions sur Le capital au XXIe siècle de Thomas Piketty », Les Possibles n°1, 31 octobre 2013.

- Robert Boyer, 2013, al geciteerd.

- Branko Milanovic, « The return of "patrimonial capitalism": review of Thomas Piketty's Capital in the 21st century », MPRA Paper No. 52384, October 2013.

- Dit is vooral duidelijk in: Thomas Piketty et Gabriel Zucman, « Capital is Back: Wealth-Income Ratios in Rich Countries 1700-2010 », Décembre 2013.

- Bernard Guerrien, « L’étrange fascination de Thomas Piketty pour la théorie néoclassique de la répartition », 2010.

- Thomas Piketty, L'économie des inégalités, La Découverte, 2004 (5ème édition).

- Robert Boyer, 2013, al geciteerd.

Reactie toevoegen